Inversión del sujeto pasivo: Todo lo que necesitas saber para ahorrar en impuestos

La inversión del sujeto pasivo es un concepto que está directamente relacionado con el pago de impuestos en diferentes operaciones económicas. Se utiliza especialmente en el ámbito de la facturación y tributación del Impuesto sobre el Valor Añadido (IVA). Esta figura legal consiste en transferir la obligación de pagar el IVA desde el vendedor al comprador en determinadas situaciones específicas.

Profundizaremos en qué es la inversión del sujeto pasivo y cómo funciona, para tener una comprensión clara de esta figura fiscal. Además, también veremos en qué casos se aplica, los requisitos necesarios para poder acogerse a esta opción y las ventajas que puede suponer para las empresas. Si estás interesado en optimizar tus pagos de impuestos y ahorrar dinero, te invitamos a seguir leyendo.

- Qué es la inversión del sujeto pasivo y cómo funciona

- Cuáles son los impuestos que se pueden ahorrar a través de esta figura

- Cómo puedo saber si soy elegible para aplicar la inversión del sujeto pasivo

- Cuáles son los requisitos y procedimientos para solicitar la inversión del sujeto pasivo

- En qué sectores se utiliza con mayor frecuencia esta estrategia fiscal

- Cuáles son los beneficios económicos de utilizar la inversión del sujeto pasivo

- Qué precauciones debo tomar al aplicar esta figura fiscal para evitar problemas legales o sanciones

- Qué documentos necesito presentar ante las autoridades fiscales para validar el uso de la inversión del sujeto pasivo

- ¿Cuál es la fecha límite para realizar este tipo de inversión?

- ¿Cuáles son los requisitos para realizar la inversión del sujeto pasivo?

- ¿Cuáles son los beneficios de la inversión del sujeto pasivo?

- ¿Si ya he realizado previamente una inversión del sujeto pasivo, puedo volver a hacerlo en el futuro?

- ¿Existe alguna limitación o restricción en cuanto al monto de la inversión que puedo realizar?

- Es recomendable contar con asesoría especializada en materia fiscal antes de optar por esta estrategia

- Qué otras alternativas existen para ahorrar en impuestos que podrían complementar la inversión del sujeto pasivo

- Dónde puedo encontrar más información sobre la inversión del sujeto pasivo y sus implicaciones financieras

- Preguntas frecuentes (FAQ)

- ¿Qué es la inversión del sujeto pasivo en fiscalidad?

- ¿En qué situaciones aplica la inversión del sujeto pasivo?

- ¿Cómo beneficia la inversión del sujeto pasivo al comprador?

- ¿Qué requisitos debe cumplir una empresa para aplicar la inversión del sujeto pasivo?

- ¿Cuáles son las obligaciones fiscales para el receptor de una inversión del sujeto pasivo?

Qué es la inversión del sujeto pasivo y cómo funciona

La inversión del sujeto pasivo es un mecanismo legal que permite transferir la carga de pagar los impuestos de una transacción específica del vendedor al comprador. En lugar de ser el vendedor quien liquide el impuesto correspondiente, es el comprador quien asume esta responsabilidad.

Esta figura se utiliza principalmente en operaciones donde existe el riesgo de fraude fiscal o evasión de impuestos. La inversión del sujeto pasivo se aplica comúnmente en sectores como la construcción, la venta de metales preciosos y la comercialización de dispositivos electrónicos.

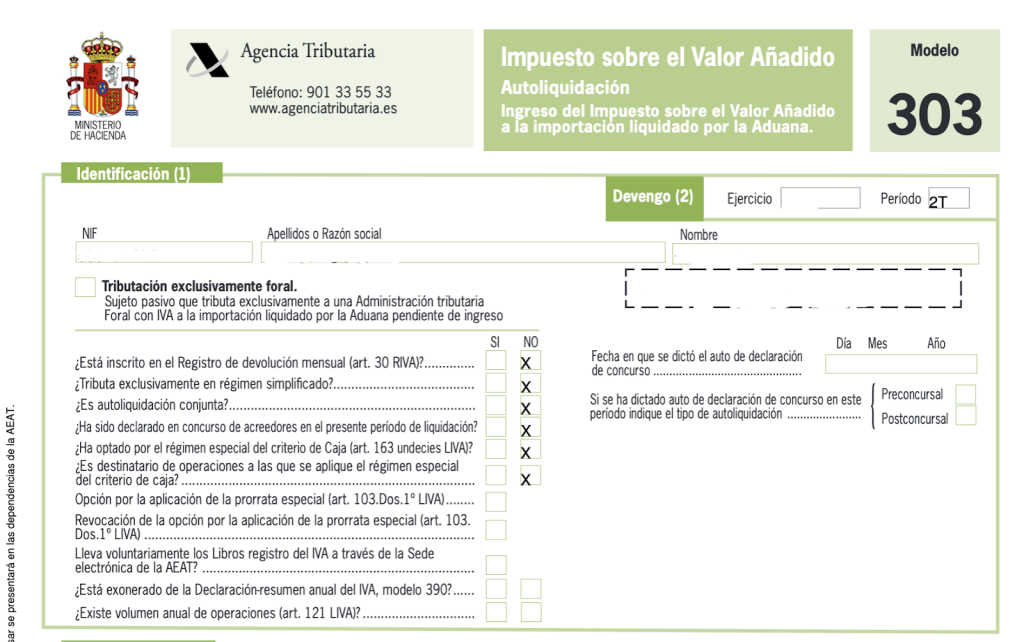

El funcionamiento de esta modalidad tributaria es bastante sencillo. Cuando se realiza una operación en la cual aplica la inversión del sujeto pasivo, el vendedor emite la correspondiente factura sin IVA, debiendo indicar claramente que se trata de una operación sujeta a este mecanismo. Posteriormente, es el comprador quien debe declarar e ingresar el impuesto en su declaración, lo cual le permite deducir ese mismo importe en el momento de realizar la autoliquidación del impuesto correspondiente.

Es importante destacar que no todas las transacciones están sujetas a la inversión del sujeto pasivo. Esta figura se aplica solamente en casos específicos y bajo ciertas condiciones establecidas por la legislación vigente. Por ello, es fundamental contar con asesoramiento especializado para determinar si una operación determinada puede acogerse a este beneficio fiscal.

Ventajas de la inversión del sujeto pasivo

La inversión del sujeto pasivo ofrece diversas ventajas tanto para el vendedor como para el comprador. Entre las principales ventajas se encuentran:

- Ahorro de tiempo y costos administrativos al no tener que efectuar la liquidación del IVA en cada operación sujeta a la inversión del sujeto pasivo.

- Prevención del fraude fiscal y la evasión de impuestos, ya que se delega la responsabilidad al comprador de realizar el pago correspondiente.

- Posibilidad de recuperar el IVA soportado en la adquisición de bienes o servicios necesarios para la actividad empresarial.

- Mayor transparencia en las transacciones comerciales, ya que se facilita el control tributario por parte de las autoridades fiscales.

La inversión del sujeto pasivo es una figura legal que permite transferir la carga de pagar los impuestos del vendedor al comprador en determinadas operaciones. Su aplicación conlleva diversos beneficios tanto para el vendedor como para el comprador, permitiendo un ahorro de tiempo y costos administrativos, previniendo el fraude fiscal y posibilitando la recuperación del IVA soportado. Sin embargo, es importante contar con asesoramiento especializado para determinar si una operación puede acogerse a este mecanismo y cumplir con los requisitos legales establecidos.

Cuáles son los impuestos que se pueden ahorrar a través de esta figura

La inversión del sujeto pasivo es una figura fiscal que permite a las empresas ahorrar en impuestos de manera legal y eficiente. A través de esta figura, se traslada la responsabilidad de pagar el Impuesto sobre el Valor Añadido (IVA) del proveedor al propio cliente.

Esta práctica está contemplada en el artículo 84.Uno.2º de la Ley del IVA y puede ser aplicada en determinadas operaciones específicas. En general, se aplica cuando una empresa realiza una adquisición de bienes o servicios sujetos al IVA a otro empresario o profesional establecido en territorio español.

Entre los impuestos que se pueden ahorrar a través de la inversión del sujeto pasivo, los más destacados son:

1. IVA

El IVA es uno de los principales impuestos que se pueden reducir mediante esta figura. Al invertir el sujeto pasivo, el cliente asume la obligación de liquidar este impuesto ante la Agencia Tributaria, lo que supone un ahorro significativo para la empresa.

2. Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados

Otro impuesto que se puede ahorrar es el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD). En ciertos casos, como por ejemplo en la adquisición de inmuebles, la inversión del sujeto pasivo permite transferir la responsabilidad de su pago al comprador.

3. Impuesto sobre Sociedades

La inversión del sujeto pasivo también puede tener un impacto positivo en la declaración del Impuesto sobre Sociedades. Al reducir los costes derivados de la carga fiscal del IVA, la empresa podrá deducir dichos gastos en el cálculo de la base imponible de este impuesto.

Es importante destacar que la inversión del sujeto pasivo no es aplicable en todas las operaciones ni para todas las empresas. Dependerá de diversos factores, como la naturaleza de la transacción, la condición fiscal de los implicados y las disposiciones legales vigentes.

Por tanto, antes de utilizar esta figura es necesario contar con el asesoramiento de un especialista en materia fiscal, ya que su incorrecta aplicación podría llevar a sanciones o problemas con la Administración Tributaria.

La inversión del sujeto pasivo es una herramienta legal que permite a las empresas ahorrar en impuestos. Su correcta aplicación puede suponer un ahorro considerable en el pago del IVA, el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados y el Impuesto sobre Sociedades. No obstante, es fundamental contar con el asesoramiento adecuado para evitar cualquier tipo de problema tributario.

Cómo puedo saber si soy elegible para aplicar la inversión del sujeto pasivo

La inversión del sujeto pasivo es una figura fiscal que permite trasladar la obligación de pagar el IVA de una operación a otra parte involucrada en la cadena de suministros. Sin embargo, no todos los contribuyentes son elegibles para aplicar esta modalidad.

Para determinar si eres elegible para aplicar la inversión del sujeto pasivo, debes tener en cuenta algunos criterios específicos. En primer lugar, es importante que seas un empresario o profesional que realice actividades económicas sujetas al Impuesto sobre el Valor Añadido (IVA). Esto implica que estás registrado como contribuyente ante la Administración Tributaria y emites facturas por tus productos o servicios.

Además, es necesario que las operaciones que realizas se encuentren dentro del ámbito de aplicación de la inversión del sujeto pasivo. Esto significa que debes estar involucrado en sectores específicos que están contemplados por la normativa fiscal. Algunos ejemplos de estos sectores son la construcción, la venta de metales preciosos, la comercialización de productos electrónicos, entre otros.

Otro requisito fundamental es que la operación en la cual pretendes aplicar la inversión del sujeto pasivo se encuentre dentro de la lista establecida por la ley. En esta lista se incluyen las adquisiciones de bienes o servicios que tienen un alto riesgo de fraude fiscal. Estos bienes y servicios suelen ser aquellos que son objeto de operaciones fraudulentas o que permiten la obtención de beneficios fiscales indebidos.

Para determinar si eres elegible para aplicar la inversión del sujeto pasivo, es necesario que cumplas con los siguientes requisitos: ser un empresario o profesional sujeto al IVA, realizar operaciones dentro de los sectores contemplados por la normativa fiscal y que dichas operaciones se encuentren en la lista establecida por la ley.

Cuáles son los requisitos y procedimientos para solicitar la inversión del sujeto pasivo

La inversión del sujeto pasivo es un mecanismo utilizado en el ámbito tributario que permite transferir la obligación de pagar el impuesto de una operación económica de quien la realiza a otra persona. Esto significa que no será el vendedor quien liquide el IVA, sino el propio comprador.

Para solicitar la inversión del sujeto pasivo, es necesario cumplir con ciertos requisitos y seguir determinados procedimientos establecidos por la legislación vigente. A continuación, te explicamos qué aspectos debes tener en cuenta para poder beneficiarte de esta figura fiscal y ahorrar en impuestos:

1. Ser un empresario o profesional

En primer lugar, es importante destacar que la inversión del sujeto pasivo está dirigida únicamente a empresarios o profesionales sujetos al Impuesto sobre el Valor Añadido (IVA). Por lo tanto, si eres una persona física que realiza actividades económicas, o una sociedad mercantil, podrás acceder a este beneficio fiscal.

2. Realizar operaciones con bienes y servicios determinados

No todas las operaciones están sujetas a la inversión del sujeto pasivo. La normativa contempla específicamente aquellas transacciones que se refieren a ciertos bienes y servicios considerados de alto riesgo fiscal, como por ejemplo, los productos electrónicos, los metales preciosos o los servicios de telecomunicaciones.

Es importante destacar que la lista de bienes y servicios puede variar según la legislación de cada país. Por lo tanto, es fundamental consultar la normativa aplicable para conocer cuáles son las operaciones que pueden acogerse a la inversión del sujeto pasivo en tu jurisdicción.

3. Contar con un NIF-IVA intracomunitario

La inversión del sujeto pasivo se aplica principalmente en operaciones que involucran a empresas o profesionales de distintos países pertenecientes a la Unión Europea. Por lo tanto, para poder beneficiarte de este mecanismo, es necesario contar con un NIF-IVA intracomunitario, también conocido como número de identificación fiscal a efectos del IVA intracomunitario.

Este número es proporcionado por la administración tributaria y debe ser facilitado tanto por el vendedor como por el comprador en la operación sujeta a la inversión del sujeto pasivo. De esta forma, se garantiza que ambos participantes estén debidamente registrados a efectos del IVA intracomunitario y cumplan con las obligaciones fiscales correspondientes.

4. Cumplir con los procedimientos establecidos

Una vez que cumples con los requisitos anteriores, es necesario seguir los procedimientos establecidos por la administración tributaria para solicitar la inversión del sujeto pasivo. En primer lugar, deberás comunicar al vendedor tu intención de acogerte a esta figura fiscal, proporcionando tu NIF-IVA intracomunitario y solicitando que emita una factura sin IVA.

A continuación, deberás registrar dicha operación en tus declaraciones de impuestos correspondientes, indicando que has aplicado la inversión del sujeto pasivo. Es fundamental conservar la documentación respaldatoria, como la factura emitida por el vendedor y las declaraciones de impuestos presentadas, para poder justificar ante la administración tributaria el uso de esta figura fiscal en caso de ser requerido.

La inversión del sujeto pasivo es un mecanismo que permite ahorrar en impuestos al transferir la obligación de pagar el IVA de una operación económica de quien la realiza a otra persona. Para solicitar este beneficio, es necesario ser un empresario o profesional, realizar operaciones con bienes y servicios determinados, contar con un NIF-IVA intracomunitario y cumplir con los procedimientos establecidos por la administración tributaria. ¡Aprovecha esta figura fiscal y reduce tu carga impositiva!

En qué sectores se utiliza con mayor frecuencia esta estrategia fiscal

La estrategia fiscal de inversión del sujeto pasivo es ampliamente utilizada en diversos sectores de la economía, siendo especialmente común en aquellos donde los bienes o servicios se comercializan de forma continuada y en grandes volúmenes.

Uno de los sectores más propensos a utilizar esta estrategia es el sector de la construcción, donde la adquisición y venta de materiales de construcción, maquinaria y servicios relacionados es constante. Al utilizar la inversión del sujeto pasivo, las empresas constructoras pueden beneficiarse de un importante ahorro en impuestos al trasladar esa responsabilidad al destinatario final.

Otro sector donde se utiliza con frecuencia esta estrategia es el de la electrónica, debido a la continua innovación y lanzamiento de nuevos productos en este mercado. Empresas dedicadas a la fabricación y distribución de productos electrónicos como teléfonos móviles, ordenadores y electrodomésticos aprovechan la inversión del sujeto pasivo para optimizar sus costes fiscales y ser más competitivos en el mercado.

El sector automotriz también recurre a esta estrategia con regularidad. Las empresas que se dedican a la compra y venta de vehículos nuevos y usados, así como repuestos y accesorios, encuentran beneficios significativos al aplicar el mecanismo de inversión del sujeto pasivo, ya que les permite reducir la carga tributaria y mejorar su margen de ganancia.

Además, la inversión del sujeto pasivo es utilizada en sectores como el de energía, alimentación, textil, logística y transporte, entre otros. En general, cualquier sector que implique operaciones de compra y venta en grandes volúmenes puede aprovechar esta estrategia para reducir el impacto de los impuestos en su rentabilidad.

La inversión del sujeto pasivo es una estrategia fiscal ampliamente utilizada en diferentes sectores de la economía. Su aplicación permite a las empresas optimizar sus costes fiscales, trasladando la responsabilidad del pago del IVA al destinatario final. Si tu negocio se encuentra en un sector donde esta estrategia es común, es importante que evalúes si puedes beneficiarte de ella para ahorrar en impuestos y mejorar tu competitividad en el mercado.

Cuáles son los beneficios económicos de utilizar la inversión del sujeto pasivo

Cuando se trata de ahorrar en impuestos, una estrategia que muchos contribuyentes utilizan es la inversión del sujeto pasivo. Esta técnica legal permite a las empresas y autónomos no soportar el pago del Impuesto sobre el Valor Añadido (IVA) en sus operaciones comerciales.

La inversión del sujeto pasivo es especialmente beneficioso para aquellas empresas que realizan actividades económicas exentas de IVA o para aquellos autónomos cuyas ventas anuales no superen cierto umbral establecido por la legislación vigente.

Uno de los principales beneficios económicos de utilizar la inversión del sujeto pasivo es reducir la carga fiscal, ya que al no tener que pagar el IVA en determinadas operaciones, se consigue un ahorro significativo en el gasto empresarial.

Cómo funciona la inversión del sujeto pasivo

La inversión del sujeto pasivo funciona mediante una alteración de la forma tradicional en que se paga el IVA. En lugar de ser el proveedor quien factura y recauda el IVA del cliente, con la inversión del sujeto pasivo es el propio cliente quien debe liquidar el impuesto en su declaración trimestral de IVA.

Esta modificación en la responsabilidad de pago del IVA tiene como objetivo evitar el fraude fiscal y garantizar que el impuesto sea efectivamente pagado a la Administración Tributaria. Además, también simplifica la gestión administrativa de las empresas, al no tener que emitir facturas con IVA ni realizar declaraciones de IVA mensuales o trimestrales.

Requisitos para aplicar la inversión del sujeto pasivo

No todas las empresas y autónomos pueden aplicar la inversión del sujeto pasivo. Para beneficiarse de esta estrategia de ahorro fiscal, es necesario cumplir con una serie de requisitos establecidos por la normativa tributaria:

- Ser una empresa o autónomo que realice actividades económicas exentas de IVA o cuyas ventas anuales no superen el umbral establecido.

- Tener un número de identificación fiscal válido y estar dado de alta en Hacienda.

- Estar al corriente de sus obligaciones fiscales.

Es importante verificar si se cumplen todos los requisitos antes de aplicar la inversión del sujeto pasivo, ya que su incorrecta aplicación puede tener consecuencias negativas, como sanciones y multas por incumplimiento de la normativa tributaria.

Ventajas competitivas de utilizar la inversión del sujeto pasivo

Además del beneficio económico directo que supone el ahorro en impuestos, la inversión del sujeto pasivo también ofrece ventajas competitivas para las empresas y autónomos que la utilizan. Algunas de estas ventajas son:

Reducción de costes:Al no tener que soportar el IVA en determinadas operaciones comerciales, se reduce el gasto empresarial y se mejora la rentabilidad.Mejora de la liquidez:Al no tener que desembolsar el importe del IVA, se mejora la liquidez de la empresa o autónomo.Agilidad administrativa:Al simplificar la gestión administrativa al no tener que emitir facturas con IVA ni realizar declaraciones de IVA periódicas, se agiliza el flujo de trabajo y se reducen los trámites burocráticos.Mayor competitividad:Al conseguir un ahorro en impuestos, las empresas pueden ofrecer precios más competitivos en el mercado, lo que les permite ganar cuota de mercado frente a sus competidores.

La inversión del sujeto pasivo es una estrategia fiscal que permite ahorrar en impuestos y obtener ventajas competitivas para las empresas y autónomos. Sin embargo, es importante cumplir con todos los requisitos establecidos por la normativa tributaria y gestionar adecuadamente esta técnica para evitar sanciones y multas.

Qué precauciones debo tomar al aplicar esta figura fiscal para evitar problemas legales o sanciones

La inversión del sujeto pasivo es una figura fiscal que permite al empresario o profesional evitar el pago del Impuesto sobre el Valor Añadido (IVA) en determinadas operaciones. Sin embargo, a pesar de las ventajas que ofrece, es importante tener en cuenta ciertas precauciones para evitar problemas legales o sanciones por parte de la Administración Tributaria.

Estar adecuadamente informado

El primer paso para aplicar correctamente la inversión del sujeto pasivo es estar adecuadamente informado sobre esta figura fiscal. Es fundamental entender cómo funciona y bajo qué condiciones se puede aplicar para no cometer errores y cumplir con todas las obligaciones tributarias.

Para ello, es recomendable consultar a un asesor fiscal especializado o estudiar detenidamente la normativa tributaria vigente. De esta manera, se podrán evitar interpretaciones erróneas que puedan dar lugar a sanciones o conflictos con la Administración Tributaria.

Tener en cuenta los requisitos legales

La inversión del sujeto pasivo tiene requisitos legales específicos que deben cumplirse para poder aplicarla correctamente. Por ejemplo, suele ser necesario que tanto el comprador como el vendedor sean sujetos pasivos del IVA y estén registrados como tales.

También es importante verificar que la operación cumple con los criterios establecidos por ley para poder acogerse a esta figura fiscal. No todas las operaciones están sujetas a la inversión del sujeto pasivo, por lo que es fundamental conocer los casos en los que se aplica y aquellos en los que no.

Mantener la documentación en regla

Para evitar problemas legales o sanciones, es fundamental mantener la documentación relacionada con las operaciones sujetas a inversión del sujeto pasivo en regla. Esta documentación incluye facturas, contratos, justificantes de pago y cualquier otro documento que respalde la transacción.

Es importante conservar esta documentación durante el plazo establecido por la legislación tributaria y tenerla a disposición de la Administración Tributaria en caso de requerimiento. Además, es recomendable mantener una organización adecuada de la documentación para facilitar su localización y consulta cuando sea necesario.

Realizar las declaraciones correspondientes

La inversión del sujeto pasivo puede afectar a las obligaciones de declaración del IVA tanto del comprador como del vendedor. Es necesario asegurarse de realizar correctamente las declaraciones correspondientes y cumplir con los plazos establecidos por la ley.

Es recomendable contar con un buen sistema de gestión contable que permita llevar un control exhaustivo de las operaciones sujetas a inversión del sujeto pasivo y facilitar la cumplimentación de las declaraciones. Esto evitará errores en las declaraciones, que podrían dar lugar a sanciones económicas o dificultades con la Administración Tributaria.

Aplicar la inversión del sujeto pasivo puede suponer un ahorro significativo en impuestos, pero es importante tomar las precauciones necesarias para evitar problemas legales o sanciones. Estar adecuadamente informado, cumplir con los requisitos legales, mantener la documentación en regla y realizar correctamente las declaraciones son aspectos fundamentales a tener en cuenta.

Qué documentos necesito presentar ante las autoridades fiscales para validar el uso de la inversión del sujeto pasivo

La inversión del sujeto pasivo es un mecanismo que permite trasladar la obligación de pago del IVA de una operación a quien lo recibe, es decir, al adquiriente o receptor del bien o servicio. Para poder hacer uso de este beneficio fiscal, es necesario presentar ante las autoridades fiscales ciertos documentos que validen dicha operación.

1. Factura con mención explícita de inversión del sujeto pasivo

El primer documento que se necesita presentar es la factura correspondiente a la operación en la que se aplica la inversión del sujeto pasivo. Esta factura debe contener una mención explícita indicando que se realiza la inversión y que el receptor deberá hacerse responsable del pago del IVA.

Es importante que la factura esté emitida correctamente y cumpla con todos los requisitos fiscales establecidos por la legislación vigente. En caso de que la factura no cumpla con estos requisitos, es posible que la operación no sea considerada válida y, por lo tanto, no se pueda aplicar la inversión del sujeto pasivo.

2. Declaración responsable del receptor de la operación

Junto con la factura, el receptor de la operación debe presentar una declaración responsable en la que manifieste su voluntad de hacerse cargo del pago del IVA correspondiente. Esta declaración debe estar firmada y contar con los datos necesarios para identificar tanto al emisor como al receptor de la operación.

Además, es importante que en la declaración se especifique de manera clara y detallada el motivo por el cual se aplica la inversión del sujeto pasivo, así como las características de la operación en la que se utiliza este mecanismo.

3. Justificación de la adquisición

Asimismo, es necesario contar con una justificación de la adquisición que respalde la operación en la que se emplea la inversión del sujeto pasivo. Esta justificación puede ser a través de contratos, órdenes de compra o cualquier otro documento que demuestre la necesidad de la adquisición y su relación con la actividad económica del receptor.

Es importante mencionar que tanto la factura como la declaración responsable y la justificación de la adquisición deben conservarse durante un período mínimo determinado por la legislación fiscal vigente. Estos documentos pueden ser requeridos por parte de las autoridades fiscales en caso de una revisión o auditoría.

Para validar el uso de la inversión del sujeto pasivo es necesario presentar la factura correspondiente con mención explícita de esta modalidad, una declaración responsable del receptor de la operación y una justificación de la adquisición. Es fundamental cumplir con todos los requisitos y mantener estos documentos en orden para evitar problemas con las autoridades fiscales.

¿Cuál es la fecha límite para realizar este tipo de inversión?

La fecha límite para realizar la inversión del sujeto pasivo varía según el país y el tipo de impuesto al que esté relacionada. En algunos casos, puede haber fechas específicas establecidas por la legislación tributaria, mientras que en otros países, la inversión se puede realizar en cualquier momento durante el año fiscal.

Es importante tener en cuenta que, aunque pueda existir flexibilidad en cuanto a la fecha límite, realizar la inversión del sujeto pasivo a tiempo te permitirá aprovechar los beneficios fiscales de forma anticipada. Además, es recomendable consultar con un asesor financiero o un experto en impuestos para determinar la fecha límite específica según tu situación financiera y jurisdicción.

En general, se aconseja no dejar la inversión del sujeto pasivo para última hora, ya que esto podría generar demoras innecesarias en los trámites administrativos y aumentar el riesgo de cometer errores que podrían tener consecuencias negativas para tus finanzas.

¿Cuáles son los requisitos para realizar la inversión del sujeto pasivo?

- Tener la calidad de sujeto pasivo del impuesto correspondiente.

- Contar con el respaldo documental que avale la realización de la inversión.

- Cumplir con los plazos establecidos por la legislación tributaria.

- Registrar correctamente la inversión en los formularios o documentos requeridos por la autoridad fiscal.

Es importante destacar que los requisitos pueden variar según la legislación de cada país y el tipo de impuesto al que esté relacionada la inversión del sujeto pasivo. Por lo tanto, es fundamental investigar y revisar detenidamente las normas aplicables en tu jurisdicción antes de realizar este tipo de inversión.

¿Cuáles son los beneficios de la inversión del sujeto pasivo?

La inversión del sujeto pasivo ofrece varias ventajas significativas para los contribuyentes. Algunos de los principales beneficios incluyen:

- Ahorro en impuestos: Mediante la inversión del sujeto pasivo, es posible reducir la carga tributaria al trasladar la responsabilidad del pago del impuesto a otro sujeto o entidad.

- Optimización fiscal: Esta estrategia permite aprovechar las disposiciones legales para minimizar el impacto fiscal y maximizar los beneficios económicos.

- Mayor liquidez: La inversión del sujeto pasivo puede liberar recursos financieros al aplazar el pago de impuestos, lo que permite disponer de mayor liquidez en el corto plazo.

- Reducción de riesgos: Al contar con una planificación fiscal adecuada, se pueden mitigar riesgos potenciales y evitar problemas legales o sanciones.

Estos beneficios pueden ser especialmente relevantes para empresas y autónomos que deben enfrentar cargas fiscales significativas. Sin embargo, es importante tener en cuenta que los beneficios específicos pueden variar según la legislación vigente en cada país y la situación financiera de cada contribuyente.

¿Si ya he realizado previamente una inversión del sujeto pasivo, puedo volver a hacerlo en el futuro?

La inversión del sujeto pasivo es una figura fiscal que permite realizar una transferencia de responsabilidad en el pago del IVA. Esto significa que, en lugar de ser el proveedor quien paga el impuesto, será el receptor de los bienes o servicios quien asuma dicha carga tributaria.

Sin embargo, es importante tener en cuenta que existe un límite máximo de inversiones del sujeto pasivo que se pueden realizar dentro de un período determinado. De acuerdo con la normativa vigente, solo se permite realizar esta operación en dos ocasiones durante un mismo año fiscal.

Esto implica que, si ya has realizado una inversión del sujeto pasivo anteriormente, deberás tener en cuenta este límite antes de decidir si puedes volver a utilizar esta figura para ahorrar en impuestos en el futuro.

Es fundamental señalar que realizar una inversión del sujeto pasivo implica ciertos requisitos y obligaciones que deben cumplirse tanto por parte del proveedor como del receptor de los bienes o servicios. Por lo tanto, antes de tomar cualquier decisión en este sentido, es recomendable consultar con un asesor fiscal especializado que pueda brindarte la información precisa y adecuada a tu situación particular.

Si ya has realizado previamente una inversión del sujeto pasivo, podrás volver a hacerlo en el futuro siempre y cuando no hayas superado el límite máximo establecido por la normativa fiscal. No obstante, es imprescindible mantenerse al corriente de las obligaciones y requisitos legales relacionados con esta figura, así como contar con el asesoramiento experto para evitar posibles complicaciones o sanciones.

¿Existe alguna limitación o restricción en cuanto al monto de la inversión que puedo realizar?

La inversión del sujeto pasivo es un mecanismo que permite a los contribuyentes ahorrar en impuestos al trasladar la responsabilidad del pago del impuesto al comprador o destinatario de ciertos bienes o servicios. Sin embargo, es importante destacar que esta modalidad cuenta con ciertas limitaciones y restricciones en cuanto al monto de la inversión que se puede realizar.

En primer lugar, cabe mencionar que la inversión del sujeto pasivo solo aplica a determinados sectores o actividades económicas específicas. En general, este mecanismo se utiliza principalmente en operaciones relacionadas con la venta de bienes inmuebles, metales preciosos, productos electrónicos, entre otros. Por lo tanto, no todas las transacciones comerciales pueden acogerse a este beneficio fiscal.

Además, es importante tener en cuenta que existen límites establecidos en cuanto al monto de la inversión que se puede realizar. Estos límites varían dependiendo del tipo de bien o servicio en cuestión, así como de la normativa fiscal vigente en cada país. Por ejemplo, en algunos casos, el límite puede estar determinado por el valor total de la operación, mientras que en otros, puede estar establecido en función de una cantidad máxima fija.

Es fundamental consultar la legislación fiscal correspondiente y contar con el asesoramiento de un profesional experto en materia tributaria antes de realizar cualquier tipo de inversión del sujeto pasivo. De esta manera, podrás asegurarte de cumplir con todos los requisitos y evitar posibles sanciones o contingencias fiscales en el futuro.

Es recomendable contar con asesoría especializada en materia fiscal antes de optar por esta estrategia

La inversión del sujeto pasivo se ha convertido en una estrategia cada vez más utilizada por las empresas y autónomos que desean ahorrar en impuestos. Sin embargo, antes de optar por esta opción, es fundamental contar con asesoría especializada en materia fiscal.

La inversión del sujeto pasivo consiste en un mecanismo legal que permite a la empresa o autónomo trasladar la responsabilidad del pago del impuesto al valor añadido (IVA) al cliente final. Esto implica que el cliente será quien debe liquidar el IVA correspondiente a la operación realizada.

Esta estrategia puede resultar muy beneficiosa para ciertos sectores, como la construcción, la industria o el comercio internacional, donde es común que se realicen operaciones con proveedores extranjeros. En estos casos, la inversión del sujeto pasivo puede evitar trámites burocráticos y simplificar el proceso de pago del IVA.

Ventajas de la inversión del sujeto pasivo

- Ahorro en el flujo de caja: al trasladar la responsabilidad del pago del IVA al cliente final, la empresa o autónomo no tendrá que desembolsar dicho importe, lo que supone un ahorro importante en el flujo de caja.

- Simplificación administrativa: al evitar el pago y posterior solicitud de devolución del IVA, se eliminan trámites burocráticos y se agiliza la gestión administrativa de la empresa.

- Competitividad: al reducir los costes indirectos, las empresas que optan por la inversión del sujeto pasivo pueden ofrecer precios más competitivos en el mercado.

Sin embargo, es importante destacar que la inversión del sujeto pasivo no está exenta de riesgos. Es por ello que se recomienda contar con asesoría especializada antes de tomar esta decisión.

Requisitos para acogerse a la inversión del sujeto pasivo

- Ser sujeto pasivo del IVA: es fundamental estar dado de alta en el Registro de Operadores Intracomunitarios (ROI) y cumplir con las obligaciones fiscales correspondientes.

- Realizar operaciones sujetas al IVA: la inversión del sujeto pasivo solo es aplicable a determinadas operaciones, como la compra-venta de bienes muebles, servicios de construcción, entre otros.

- Cumplir con los requisitos legales: es necesario cumplir con todas las normativas fiscales y tener los documentos y justificantes necesarios para respaldar las operaciones realizadas.

La inversión del sujeto pasivo puede ser una estrategia efectiva para reducir el pago de impuestos, pero es imprescindible contar con asesoramiento profesional antes de llevarla a cabo. De esta manera, se podrán evaluar las ventajas y desventajas en base a la situación particular de cada empresa o autónomo, garantizando así la correcta aplicación de esta estrategia fiscal.

Qué otras alternativas existen para ahorrar en impuestos que podrían complementar la inversión del sujeto pasivo

La inversión del sujeto pasivo es una opción muy interesante para ahorrar en impuestos, pero ¿qué otras alternativas existen que podrían complementar esta estrategia?

1. Régimen de estimación directa simplificada

Una de las alternativas más comunes es el régimen de estimación directa simplificada. Esta opción permite a los autónomos y profesionales pagar impuestos en base a unos porcentajes fijos aplicados sobre los ingresos obtenidos.

El principal beneficio de este régimen es que simplifica la contabilidad y reduce los trámites administrativos, lo cual puede suponer un ahorro de tiempo y recursos para los contribuyentes. Además, al tratarse de un sistema basado en porcentajes, suele ser menos gravoso para aquellos negocios que tienen pocos gastos deducibles.

2. Deducciones fiscales por inversiones

Otra opción para ahorrar en impuestos es aprovechar las deducciones fiscales por inversiones. Dependiendo del país y de la normativa vigente, es posible que se encuentren disponibles diferentes tipos de deducciones para incentivar la inversión en determinados sectores o actividades específicas.

Por ejemplo, algunas jurisdicciones ofrecen deducciones para la adquisición de activos fijos, como maquinaria o equipos informáticos, mientras que otras pueden otorgar beneficios fiscales para la inversión en investigación y desarrollo. Estas deducciones pueden significar un importante ahorro en impuestos, por lo que conviene informarse sobre las opciones disponibles en cada caso.

3. Fomento del emprendimiento

En muchos países, existen programas y incentivos fiscales dirigidos al fomento del emprendimiento. Estos programas buscan estimular la creación de nuevas empresas y facilitar su desarrollo a través de beneficios tributarios específicos.

Algunos ejemplos de estos beneficios pueden ser la reducción de impuestos durante los primeros años de actividad, la exención de determinados impuestos o tasas, o la posibilidad de acceder a líneas de financiamiento preferenciales.

Estos programas suelen estar enfocados en sectores estratégicos o de alto potencial de crecimiento, por lo que es importante verificar si se cumplen los requisitos para poder acceder a estos beneficios.

4. Definir una política de gastos deducibles

Otra manera de ahorrar en impuestos es establecer una política de gastos deducibles. Los contribuyentes pueden aprovechar las deducciones permitidas por ley para reducir su base imponible y, por tanto, el monto final de impuestos a pagar.

Es importante revisar detenidamente la normativa vigente en cada país y asegurarse de cumplir con los requisitos exigidos para la deducción de determinados gastos. Algunos ejemplos comunes de gastos deducibles son los relacionados con la actividad profesional (alquiler de local, suministros, servicios profesionales), los gastos de viaje y representación, o las cuotas de seguridad social.

5. Realizar una planificación fiscal adecuada

Por último, no podemos olvidarnos de la importancia de realizar una planificación fiscal adecuada. Esto implica estar al tanto de los cambios legislativos, analizar las diferentes opciones disponibles y evaluar cuál es la estrategia más beneficiosa para cada contribuyente.

Contar con un asesor fiscal especializado puede resultar de gran ayuda para identificar oportunidades de ahorro y optimizar la carga tributaria, siempre dentro del marco legal establecido.

Si bien la inversión del sujeto pasivo es una herramienta muy efectiva para ahorrar en impuestos, existen otras alternativas que pueden complementar esta estrategia. Desde el régimen de estimación directa simplificada hasta las deducciones fiscales por inversiones, pasando por el fomento del emprendimiento, la definición de una política de gastos deducibles y la planificación fiscal adecuada, cada contribuyente tiene la posibilidad de encontrar la combinación de medidas más beneficiosa para su situación particular.

Dónde puedo encontrar más información sobre la inversión del sujeto pasivo y sus implicaciones financieras

La inversión del sujeto pasivo es un mecanismo fiscal que puede tener importantes implicaciones financieras para las empresas. Si estás buscando más información sobre este tema y cómo puede ayudarte a ahorrar en impuestos, has llegado al lugar correcto.

Cámaras de Comercio

Una excelente fuente de información sobre la inversión del sujeto pasivo son las cámaras de comercio locales. Estas organizaciones suelen ofrecer asesoría especializada en materia fiscal y pueden brindarte información detallada sobre cómo aplicar esta estrategia en tu negocio. No dudes en contactar a tu cámara de comercio más cercana para obtener más información.

Consultores fiscales

Otra opción para obtener más información sobre la inversión del sujeto pasivo es contratar los servicios de consultores fiscales o contables especializados en este campo. Estos profesionales cuentan con el conocimiento y la experiencia necesaria para asesorarte en la implementación de esta estrategia y pueden responder todas tus preguntas relacionadas con aspectos técnicos y legales.

Páginas web especializadas

En internet puedes encontrar una gran cantidad de páginas web especializadas en temas fiscales y contables. Estas páginas suelen ofrecer artículos, guías y recursos que te ayudarán a comprender mejor la inversión del sujeto pasivo y sus implicaciones financieras. Algunas de estas pá-ginas incluso ofrecen calculadoras y herramientas interactivas que te permiten estimar los beneficios económicos de aplicar esta estrategia.

Seminarios y conferencias

Otra forma de obtener más información sobre la inversión del sujeto pasivo es asistiendo a seminarios y conferencias especializadas en materia fiscal. Estos eventos suelen ser organizados por empresas consultoras o asociaciones profesionales y ofrecen la oportunidad de aprender de expertos en el campo, así como de interactuar y hacer preguntas directamente a los ponentes.

Fuentes legislativas

Si eres una persona con interés y conocimientos avanzados en materia legal, puedes consultar las fuentes legislativas para obtener información precisa y actualizada sobre la inversión del sujeto pasivo. Los códigos fiscales y las leyes tributarias pueden ser fuentes invaluable de información, aunque debes tener en cuenta que su lectura puede resultar compleja y técnica.

Si estás buscando más información sobre la inversión del sujeto pasivo y sus implicaciones financieras, tienes varias opciones disponibles. Puedes acudir a las cámaras de comercio locales, contratar los servicios de consultores fiscales, consultar páginas web especializadas, asistir a seminarios y conferencias, o investigar directamente en las fuentes legislativas. Recuerda siempre buscar información actualizada y contrastada antes de tomar cualquier decisión financiera.

Preguntas frecuentes (FAQ)

¿Qué es la inversión del sujeto pasivo en fiscalidad?

La inversión del sujeto pasivo es un mecanismo legal mediante el cual el responsable del pago de ciertos impuestos se cambia del proveedor al cliente.

¿En qué situaciones aplica la inversión del sujeto pasivo?

La inversión del sujeto pasivo aplica principalmente en operaciones intracomunitarias y en sectores específicos como construcción, metales preciosos, entre otros.

¿Cómo beneficia la inversión del sujeto pasivo al comprador?

El comprador se beneficia de la inversión del sujeto pasivo porque no tiene que repercutir el IVA en su declaración de impuestos, lo que puede generar ahorros significativos.

¿Qué requisitos debe cumplir una empresa para aplicar la inversión del sujeto pasivo?

La empresa debe estar dada de alta en Hacienda, cumplir con determinados criterios de volumen de negocio y cumplimentar correctamente las facturas correspondientes.

¿Cuáles son las obligaciones fiscales para el receptor de una inversión del sujeto pasivo?

El receptor de la inversión del sujeto pasivo debe informar del IVA soportado en sus declaraciones trimestrales y anuales, a pesar de no tener que pagarlo al proveedor.

Entradas relacionadas