Reduce tus gastos cambiando la hipoteca de banco: Descubre aquí todos los detalles

Cuando llega el momento de adquirir una vivienda, la hipoteca se convierte en uno de los mayores compromisos económicos a largo plazo. Sin embargo, con el paso del tiempo y los cambios en nuestro contexto financiero, es posible que nos encontremos en una situación en la que queremos mejorar nuestra hipoteca o cambiarla por otra que nos ofrezca mejores condiciones.

En este artículo te contaremos todo lo que necesitas saber sobre cómo reducir tus gastos cambiando la hipoteca de banco. Veremos las ventajas y los aspectos a tener en cuenta al hacer este cambio, así como también te daremos algunos consejos prácticos para llevar a cabo esta operación de manera exitosa. Si estás interesado en ahorrar dinero y optimizar tu situación financiera, ¡sigue leyendo!

- Qué es una hipoteca y cómo funciona

- Cuándo debería considerar cambiar mi hipoteca de banco

- Qué beneficios puedo obtener al cambiar mi hipoteca de banco

-

Cuáles son los pasos para cambiar mi hipoteca a otro banco

- 1. Investigación y comparación de bancos

- 2. Evalúa tu situación financiera

- 3. Solicita una oferta al banco actual

- 4. Reúne la documentación necesaria

- 5. Negocia las condiciones con el nuevo banco

- 6. Realiza el trámite de cambio de hipoteca

- 7. Cancela la hipoteca en el banco actual

- 8. Haz un seguimiento y controla los trámites

- Cómo puedo evaluar si el cambio de hipoteca es la mejor opción para mí

- Existen costos asociados con el cambio de mi hipoteca

- Cuánto tiempo tarda el proceso de cambio de hipoteca

- Qué aspectos debo tener en cuenta al elegir un nuevo banco para mi hipoteca

- Es posible conseguir mejores tasas de interés al cambiar mi hipoteca de banco

- Qué precauciones debo tomar al cambiar mi hipoteca de banco

- Debo hablar con un asesor financiero antes de tomar la decisión de cambiar mi hipoteca de banco

- Qué documentos necesito presentar al cambiar mi hipoteca de banco

- Puedo cambiar mi hipoteca de banco si tengo historial crediticio negativo

- Preguntas frecuentes (FAQ)

Qué es una hipoteca y cómo funciona

Una hipoteca es un préstamo a largo plazo que se utiliza para financiar la compra de una propiedad, ya sea una vivienda o un local comercial. Funciona de la siguiente manera: el banco presta al cliente una cantidad de dinero determinada, y a cambio, el cliente se compromete a devolver ese dinero en cuotas mensuales durante un período de tiempo acordado previamente.

La hipoteca está respaldada por la propiedad adquirida, lo que significa que si el cliente no paga las cuotas mensuales de manera oportuna, el banco tiene el derecho de ejecutar el préstamo y quedarse con la propiedad para recuperar su inversión inicial.

Cambiar de banco y reducir los gastos de tu hipoteca

Si tienes una hipoteca con un banco y estás buscando reducir tus gastos mensuales, cambiar tu hipoteca de banco puede ser una opción viable. Al cambiar de banco, puedes obtener mejores condiciones financieras, como una tasa de interés más baja o la eliminación de comisiones innecesarias.

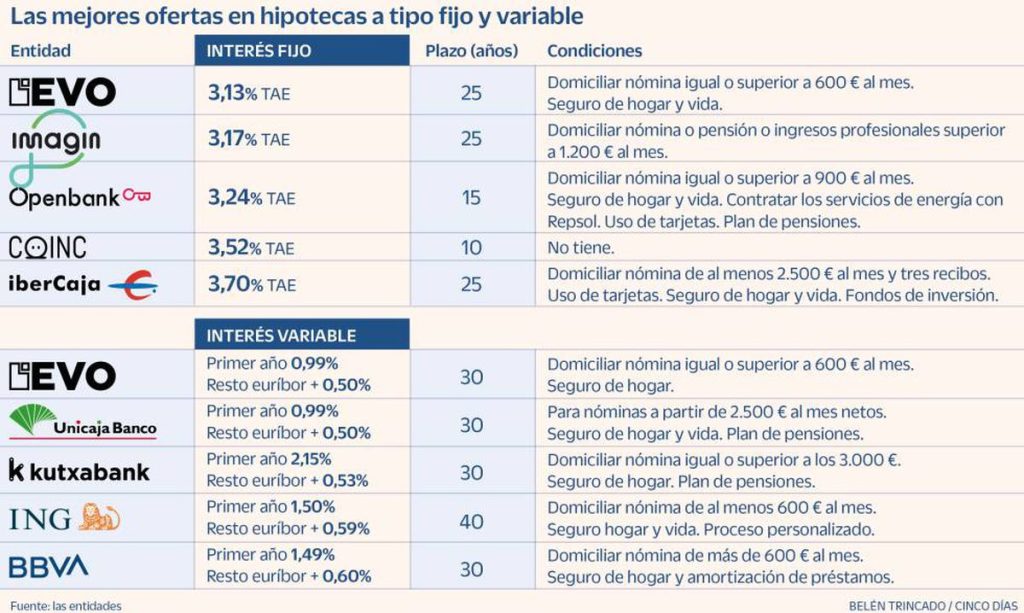

Para cambiar tu hipoteca de banco, debes seguir algunos pasos clave. En primer lugar, investiga las ofertas de diferentes entidades financieras y compara las condiciones ofrecidas. Ten en cuenta la tasa de interés, las comisiones asociadas, el plazo del préstamo y cualquier otro factor relevante para tu situación financiera particular.

Una vez que hayas identificado una oferta favorable, solicita la subrogación de tu hipoteca actual a la nueva entidad financiera. La subrogación implica transferir la deuda existente y las garantías hipotecarias de un banco a otro. En este proceso, la nueva entidad asumirá los derechos y obligaciones de la hipoteca, incluyendo la responsabilidad de reembolsar el préstamo al banco original.

Es importante tener en cuenta que cambiar tu hipoteca de banco implica realizar una serie de trámites legales y financieros. Necesitarás realizar una tasación de la propiedad, pagar los gastos notariales y registrar la escritura de subrogación en el Registro de la Propiedad. Estos costos adicionales deben ser considerados al evaluar la conveniencia de cambiar tu hipoteca de banco.

A pesar de estos trámites y gastos extras, cambiar tu hipoteca de banco puede resultar en un ahorro significativo a largo plazo. Reducir la tasa de interés o eliminar comisiones innecesarias te permitirá ahorrar dinero mes a mes y mejorar tu situación financiera global.

- Investiga las ofertas de diferentes entidades financieras.

- Compara las condiciones ofrecidas, como tasa de interés y comisiones.

- Solicita la subrogación de tu hipoteca actual a la nueva entidad financiera.

- Ten en cuenta los trámites legales y gastos adicionales involucrados.

- Evalúa el ahorro a largo plazo que podrías obtener al cambiar tu hipoteca de banco.

Si estás buscando reducir tus gastos mensuales, cambiar tu hipoteca de banco puede ser una solución efectiva. Investigar las ofertas, comparar las condiciones, y evaluar los trámites y gastos adicionales te ayudará a tomar la mejor decisión financiera en beneficio de tu situación personal.

Cuándo debería considerar cambiar mi hipoteca de banco

La decisión de cambiar la hipoteca de banco es un paso importante que puede tener un impacto significativo en tus finanzas personales. Antes de tomar esta decisión, es crucial considerar ciertos factores y evaluar si realmente vale la pena realizar el cambio.

En primer lugar, debes evaluar las condiciones actuales de tu hipoteca. Revisa cuidadosamente los términos y condiciones de tu préstamo actual, incluyendo la tasa de interés, plazo y comisiones asociadas. Si te encuentras pagando una tasa de interés alta o tienes condiciones desfavorables, podría ser una buena idea buscar un cambio.

Otro factor a considerar es la situación económica actual. Si hay fluctuaciones en el mercado financiero o existen perspectivas de cambios en las tasas de interés a corto plazo, podría ser un buen momento para evaluar opciones alternativas. Cambiar tu hipoteca de banco en momentos favorables puede ayudarte a obtener mejores condiciones y reducir tus gastos a largo plazo.

Además, es importante evaluar tu situación financiera personal. ¿Ha cambiado tu capacidad de pago desde que contrataste tu hipoteca actual? Si has experimentado una mejora en tus ingresos, podrías aprovechar para cambiar tu hipoteca a un banco que te ofrezca mejores términos. Por otro lado, si has enfrentado dificultades económicas y necesitas reducir tus gastos mensuales, cambiar tu hipoteca también puede ser una solución viable.

Otro punto a considerar es la relación con tu banco actual. Aunque no siempre es determinante, si has tenido una mala experiencia con tu banco actual o sientes que no recibes un buen servicio al cliente, puede ser una buena idea explorar opciones con otros bancos. Es importante tener una relación sólida y confiable con tu entidad financiera, ya que esto impactará en tu experiencia durante la vigencia de tu hipoteca.

Una vez que hayas considerado todos estos factores y determines que cambiar tu hipoteca de banco es la mejor opción para ti, debes comenzar a investigar las diferentes alternativas disponibles en el mercado. Compara las tasas de interés, plazos, comisiones y servicios adicionales ofrecidos por diversos bancos antes de tomar una decisión final.

No olvides tener en cuenta los costos asociados a la cancelación de tu hipoteca actual y la apertura de una nueva. Evalúa si estos gastos adicionales valen la pena en comparación con los beneficios a largo plazo de cambiar a una hipoteca más favorable.

Cambiar tu hipoteca de banco puede ser una forma efectiva de reducir tus gastos y mejorar tu situación financiera. Sin embargo, es importante evaluar cuidadosamente todos los factores mencionados anteriormente antes de tomar esta decisión. Consulta con expertos en el área si es necesario y asegúrate de comprender completamente las implicaciones y beneficios de cambiar tu hipoteca de banco.

Qué beneficios puedo obtener al cambiar mi hipoteca de banco

Cambiar la hipoteca de banco puede ser una excelente opción para reducir tus gastos y mejorar tu situación financiera. A continuación, te mostramos algunos de los beneficios que podrías obtener al hacer este cambio:

1. Obtener una tasa de interés más baja

Una de las principales ventajas de cambiar tu hipoteca de banco es la posibilidad de obtener una tasa de interés más baja. Las condiciones del mercado pueden haber cambiado desde que solicitaste originalmente tu hipoteca, por lo que es posible que encuentres una oferta más atractiva en otro banco.

Al reducir la tasa de interés, estarás pagando menos intereses en cada cuota mensual y, en consecuencia, el costo total de tu hipoteca será menor a largo plazo.

2. Mejorar las condiciones de pago

Cambiar de banco también puede permitirte mejorar las condiciones de pago de tu hipoteca. Es posible que puedas negociar plazos más largos o flexibles, lo que te dará mayor tranquilidad financiera a la hora de cumplir con tus obligaciones.

Además, puedes aprovechar para reducir el pago mensual de tu hipoteca, lo que te permitirá tener un mayor margen para destinar esos fondos a otros gastos o inversiones.

3. Ahorrar en comisiones y gastos administrativos

Otro beneficio de cambiar tu hipoteca de banco es la posibilidad de ahorrar en comisiones y gastos administrativos. Algunas entidades financieras ofrecen condiciones más favorables en cuanto a estos aspectos, lo que puede representar un ahorro significativo a lo largo de la vida de tu hipoteca.

Antes de tomar la decisión, es importante que analices cuidadosamente los costos asociados al cambio de banco, como las comisiones por cancelación anticipada o los gastos notariales. Asegúrate de que el ahorro que obtendrás supera estos costos para que realmente valga la pena el cambio.

4. Acceder a mejores productos y servicios financieros

Cambiar tu hipoteca de banco también puede permitirte acceder a mejores productos y servicios financieros. Al cambiar de entidad financiera, podrías tener acceso a cuentas bancarias con condiciones más favorables, tarjetas de crédito con mayores beneficios o incluso solicitar otros tipos de préstamos en condiciones más ventajosas.

Es importante investigar y comparar las ofertas de diferentes bancos antes de tomar una decisión. Evalúa no solo las condiciones de tu hipoteca, sino también los productos y servicios adicionales que ofrecen, para asegurarte de obtener la mejor opción para tus necesidades financieras.

Cambiar tu hipoteca de banco puede traer consigo diversos beneficios, desde obtener una tasa de interés más baja hasta mejorar las condiciones de pago y acceder a mejores productos financieros. Sin embargo, es fundamental que realices un análisis detallado de todas las implicaciones y costos asociados al cambio antes de tomar una decisión final. Consulta con expertos en el tema y compara diferentes opciones para asegurarte de obtener el mejor resultado posible.

Cuáles son los pasos para cambiar mi hipoteca a otro banco

Si estás buscando reducir tus gastos cambiando la hipoteca de banco, estás en el lugar indicado. En este artículo te explicaremos los pasos necesarios para realizar este proceso y así conseguir mejores condiciones para tu préstamo hipotecario.

1. Investigación y comparación de bancos

El primer paso es investigar y comparar las diferentes opciones de bancos que ofrecen préstamos hipotecarios. Es importante tener en cuenta aspectos como la tasa de interés, las comisiones, los plazos de pago y cualquier otro detalle relevante. Puedes utilizar herramientas en línea o solicitar información directamente a los bancos.

2. Evalúa tu situación financiera

Antes de cambiar tu hipoteca a otro banco, es crucial evaluar tu situación financiera actual. Analiza tus ingresos, tus gastos mensuales y cualquier otro compromiso financiero que puedas tener. De esta manera, podrás determinar si realmente es conveniente cambiar de entidad bancaria y si cumplirás con los requisitos del nuevo banco.

3. Solicita una oferta al banco actual

Una vez hayas seleccionado varios bancos que te interesen, es momento de solicitar una oferta a tu banco actual. Algunos bancos están dispuestos a igualar las ofertas de sus competidores, por lo que es importante contar con un presupuesto de otro banco como base de negociación. Si la oferta de tu banco actual es más favorable, puede que reconsideres cambiar de entidad.

4. Reúne la documentación necesaria

Cuando decidas cambiar tu hipoteca a otro banco, necesitarás reunir toda la documentación requerida. Esta puede variar dependiendo del banco, pero generalmente incluye: identificación personal, comprobantes de ingresos, certificado laboral, estados de cuenta bancarios, entre otros. Revisa cuidadosamente los requisitos del nuevo banco y asegúrate de tener todo en orden.

5. Negocia las condiciones con el nuevo banco

Una vez hayas decidido cambiar de banco y tengas toda la documentación lista, es momento de negociar las condiciones con el nuevo banco elegido. Puedes solicitar una reunión con un representante bancario o incluso hacerlo a través de correo electrónico o teléfono. Explícales tu situación y expón tus razones para cambiar de entidad. Si tienes ofertas más favorables de otros bancos, compártelas como referencia.

6. Realiza el trámite de cambio de hipoteca

Una vez que hayas llegado a un acuerdo con el nuevo banco en términos y condiciones que te satisfacen, es momento de realizar el trámite de cambio de hipoteca. Esto implica firmar nuevos contratos y documentos, así como pagar las comisiones correspondientes. Asegúrate de leer y entender cada uno de los documentos antes de firmarlos.

7. Cancela la hipoteca en el banco actual

Cuando ya hayas formalizado la nueva hipoteca con el nuevo banco, es fundamental cancelar la hipoteca en el banco actual. Debes asegurarte de seguir las instrucciones y procedimientos establecidos por tu antigua entidad para evitar retrasos o problemas futuros. Una vez que se haya realizado la cancelación, deberás obtener un documento que certifique que la hipoteca ha sido completamente pagada.

8. Haz un seguimiento y controla los trámites

Una vez realizado el cambio de hipoteca, es importante hacer un seguimiento y controlar los trámites relacionados. Asegúrate de que todos los pagos se realicen correctamente, que las nuevas condiciones sean aplicadas de manera adecuada y que estés informado de cualquier cambio o modificación en relación a tu nueva hipoteca. Mantente en contacto con el nuevo banco y no dudes en hacer preguntas o solicitar información adicional si es necesario.

Recuerda que cambiar la hipoteca a otro banco puede ayudarte a reducir tus gastos en el largo plazo, pero es importante evaluar cuidadosamente todas las opciones y considerar los costos asociados. No dudes en buscar asesoramiento financiero si lo necesitas y toma una decisión informada que se ajuste a tus necesidades y posibilidades económicas.

Cómo puedo evaluar si el cambio de hipoteca es la mejor opción para mí

Al plantearse la posibilidad de cambiar de banco y refinanciar la hipoteca, es fundamental evaluar diferentes factores para determinar si esta decisión es la mejor opción en tu situación financiera actual. Hay varios aspectos a considerar antes de dar el paso definitivo.

En primer lugar, debes tener en cuenta los costos asociados con el cambio de hipoteca. Esto implica comisiones por cancelación anticipada de tu actual préstamo hipotecario, así como también gastos notariales y administrativos vinculados al nuevo contrato hipotecario. Es importante que calcules estos gastos y los compares con los posibles beneficios económicos que obtendrías al cambiar de banco.

Además de los costos iniciales, es crucial analizar las condiciones de la nueva hipoteca. Debes asegurarte de que las tasas de interés sean favorables y competitivas en comparación con tu préstamo actual. También debes revisar las condiciones de pago, plazos y penalizaciones en caso de demora en los pagos. Estudia detenidamente todas las cláusulas del nuevo contrato hipotecario para estar seguro de que cumple con tus necesidades y expectativas.

Otro punto a considerar son los posibles beneficios fiscales que podrías obtener al cambiar de banco. Dependiendo de las leyes y regulaciones vigentes en tu país, es posible que puedas deducir ciertos gastos relacionados con la hipoteca en tu declaración de impuestos. Asegúrate de investigar y entender cómo funciona el sistema tributario en relación a las hipotecas, y si esta decisión podría tener un impacto positivo en tus finanzas personales.

Por supuesto, también es importante evaluar la estabilidad financiera del nuevo banco al que estás considerando trasladar tu hipoteca. Investiga sobre su solidez financiera, reputación y trayectoria en el mercado. Esto te brindará mayor seguridad y confianza a la hora de tomar la decisión de cambiar de entidad bancaria.

Un aspecto relevante a tener en cuenta es el servicio al cliente que te proporcionará el nuevo banco. Infórmate sobre la calidad de atención al cliente que ofrecen, así como también sobre las herramientas y facilidades que estarían disponibles para gestionar tu hipoteca de manera eficiente. Un buen servicio al cliente puede marcar la diferencia en tu experiencia financiera a largo plazo.

Finalmente, no olvides consultar con un asesor financiero o especialista en hipotecas. Ellos podrán brindarte una visión más objetiva y experta sobre las ventajas y desventajas de cambiar de hipoteca, considerando tu situación financiera personal y tus metas a futuro.

Tener en cuenta todos estos aspectos te permitirá evaluar si el cambio de hipoteca es la mejor opción para ti. Recuerda que cada situación financiera es única, por lo que es fundamental analizar detenidamente tu caso particular antes de tomar una decisión que pueda afectar tus finanzas a largo plazo.

Existen costos asociados con el cambio de mi hipoteca

Cuando consideras cambiar tu hipoteca de banco, es importante tener en cuenta los costos asociados que puedan surgir durante este proceso. Si bien cambiar de banco puede ofrecer beneficios como menores tasas de interés o mejores condiciones de pago, es necesario tener en cuenta que no es algo gratuito.

Uno de los costos más comunes al cambiar de hipoteca es el costo de cancelación anticipada. Esto se debe a que, cuando decides cambiar de banco, estás terminando tu contrato anterior antes de tiempo, lo cual conlleva una penalización económica. El costo de cancelación anticipada puede ser un porcentaje del saldo pendiente de la hipoteca o una tarifa fija establecida por el banco.

Otro costo a considerar es el costo de apertura de una nueva hipoteca. Al cambiar de banco, deberás cubrir los gastos administrativos y de gestión asociados con la apertura de la nueva hipoteca. Estos costos pueden incluir la tasación de la propiedad, los honorarios del notario y los gastos de registro.

Además, es posible que también tengas que pagar ciertos costos adicionales al cambiar de hipoteca, como la contratación de seguros obligatorios o los gastos de subrogación si decides mantener el mismo banco pero cambiar las condiciones de tu hipoteca actual.

También debes tener en cuenta que existen costos recurrentes asociados con la nueva hipoteca, como los intereses, las comisiones anuales o las comisiones de amortización anticipada. Estos costos pueden variar según el nuevo banco y las condiciones específicas de tu hipoteca.

Si estás considerando cambiar tu hipoteca de banco, es importante evaluar cuidadosamente los costos asociados con este proceso. Asegúrate de tener en cuenta tanto los costos iniciales como los costos recurrentes para tomar una decisión informada y beneficiarte completamente de los potenciales ahorros que puede ofrecerte un cambio de hipoteca.

Cuánto tiempo tarda el proceso de cambio de hipoteca

El proceso de cambio de hipoteca puede variar en cuanto a la duración, ya que depende de varios factores. En general, se estima que el tiempo necesario para llevar a cabo este trámite es de aproximadamente entre 4 y 8 semanas.

Es importante tener en cuenta que este plazo puede verse afectado por distintos elementos, como la entidad financiera con la que se está tratando, la complejidad de la operación, así como la documentación requerida y la agilidad en su entrega por parte del cliente.

En primer lugar, es necesario realizar una solicitud de cambio de entidad financiera. Esto implica presentar la documentación correspondiente requerida por el nuevo banco al que se desea trasladar la hipoteca. Esta documentación suele incluir datos personales, información sobre la hipoteca actual, documentos de identificación, entre otros.

Una vez entregada la documentación, el nuevo banco evaluará la solicitud y procederá a realizar un estudio de viabilidad para determinar si es posible llevar a cabo la transferencia de la hipoteca. Para ello, realizarán un análisis de la solvencia y capacidad de pago del solicitante, así como una tasación de la vivienda que respalda la hipoteca

Si el banco aprueba la solicitud, se procederá a firmar la escritura de cancelación de la hipoteca con la entidad financiera actual y se realizará la apertura de la nueva hipoteca con el nuevo banco. Este proceso implica la preparación de la escritura pública de subrogación o novación de la hipoteca, la cual tiene que ser otorgada ante notario.

Cabe señalar que durante todo este proceso es recomendable contar con el asesoramiento de un profesional en negociación y gestión de hipotecas, como un abogado o mediador financiero. Ellos podrán guiarte a lo largo del proceso, asegurándose de que todos los trámites se realicen correctamente y velando por tus intereses.

Asimismo, es importante mencionar que existen costos asociados al cambio de banco, como pueden ser los gastos de cancelación de la hipoteca actual, los gastos notariales, los honorarios profesionales y los impuestos correspondientes. Estos costos pueden variar según cada operación y es recomendable informarse adecuadamente sobre ellos antes de tomar una decisión.

El proceso de cambio de hipoteca puede llevar varias semanas, desde la solicitud inicial hasta la firma de la nueva escritura pública. Este plazo puede verse influenciado por distintos factores, por lo que es importante contar con el apoyo de un profesional para asegurar un proceso fluido y satisfactorio.

Qué aspectos debo tener en cuenta al elegir un nuevo banco para mi hipoteca

Cuando decides cambiar tu hipoteca de banco, es importante evaluar diferentes aspectos antes de tomar cualquier decisión. Elegir el banco adecuado puede marcar la diferencia en cuanto a las condiciones de tu hipoteca y, en última instancia, en tus finanzas personales. Aquí te mostramos algunos aspectos clave que debes tener en cuenta al elegir un nuevo banco para tu hipoteca.

Tasas de interés

Uno de los factores más importantes a considerar al cambiar tu hipoteca de banco son las tasas de interés. Las tasas de interés pueden variar significativamente entre diferentes entidades bancarias, por lo que es fundamental comparar y analizar cuál te ofrece las mejores condiciones. Un pequeño cambio en la tasa de interés puede tener un gran impacto en el monto total que pagarás a lo largo de la vida de tu hipoteca.

Comisiones y cargos asociados

Además de las tasas de interés, es importante tener en cuenta las comisiones y cargos asociados con la hipoteca. Algunos bancos pueden cobrar tarifas de apertura, comisión por cancelación anticipada o cobros adicionales por servicios relacionados con la hipoteca. Estos costos pueden sumar una cantidad considerable a largo plazo, por lo que es necesario evaluar detenidamente y comparar las condiciones ofrecidas por cada banco.

Flexibilidad en los términos

Otro aspecto relevante al elegir un nuevo banco para tu hipoteca es la flexibilidad en los términos del préstamo. Esto incluye la posibilidad de realizar pagos anticipados sin penalidades, cambiar la frecuencia de los pagos o ajustar el plazo del préstamo. La flexibilidad te permitirá adaptar la hipoteca a tus necesidades financieras y potencialmente ahorrar dinero en intereses.

Servicio al cliente

El servicio al cliente también debe ser considerado al seleccionar un nuevo banco para tu hipoteca. Es importante que el banco ofrezca un buen servicio de atención al cliente, con asesores amigables y dispuestos a resolver cualquier duda o problema que puedas tener. Un buen servicio al cliente puede marcar una gran diferencia cuando necesitas hacer consultas o solicitar cambios en tu hipoteca.

Reputación del banco

Otro factor a tener en cuenta es la reputación del banco en el mercado financiero. Investiga sobre la trayectoria y experiencia del banco en la concesión de hipotecas, así como las opiniones de otros clientes. Un banco con buena reputación y solidez financiera puede brindarte mayor seguridad y confianza al gestionar tu hipoteca.

Al considerar estos aspectos clave al elegir un nuevo banco para tu hipoteca, podrás tomar una decisión informada y encontrar la entidad bancaria que mejor se adapte a tus necesidades. Recuerda que cambiar tu hipoteca de banco puede ser una excelente oportunidad para reducir tus gastos y mejorar tus condiciones financieras a largo plazo.

Es posible conseguir mejores tasas de interés al cambiar mi hipoteca de banco

Cuando una persona adquiere una hipoteca, generalmente se compromete con un banco o una entidad financiera por un período de tiempo prolongado. Durante ese tiempo, pueden surgir cambios en las tasas de interés y condiciones del mercado que podrían hacer que la hipoteca actual ya no sea la más conveniente. En esos casos, cambiar la hipoteca de banco puede resultar beneficioso para reducir los gastos y obtener mejores condiciones.

Una de las principales ventajas de cambiar la hipoteca de banco es la posibilidad de conseguir una tasa de interés más baja. Los bancos compiten entre sí para ofrecer las mejores condiciones a los clientes, y en muchos casos, los nuevos bancos estarán dispuestos a ofrecer tasas más bajas para captar nuevos clientes. Esto se debe a que los intereses son una de las principales fuentes de ingresos para los bancos, por lo que les interesa contar con una cartera diversa y atractiva.

Otro aspecto a tener en cuenta al cambiar la hipoteca de banco son las comisiones y costos asociados. Algunas entidades financieras pueden cobrar comisiones excesivas por el trámite de cancelación de la hipoteca anterior, pero en general, estos costos suelen ser compensados por los beneficios económicos a largo plazo. Por lo tanto, es importante evaluar bien los gastos que implica el cambio de hipoteca y compararlo con los potenciales ahorros que se puedan obtener.

¿Qué considerar al momento de cambiar la hipoteca de banco?

Tasas de interés: Es fundamental comparar las tasas de interés ofrecidas por diferentes bancos antes de tomar la decisión. No solo es importante fijarse en el interés nominal, sino también en el Tasa Anual Equivalente (TAE), que incluye todos los gastos asociados.Condiciones y plazos: Además de la tasa de interés, se deben revisar las condiciones y plazos ofrecidos por los nuevos bancos. Algunas entidades pueden ofrecer períodos de carencia o planes flexibles de amortización que se adapten mejor a las necesidades del cliente.Comisiones y costos adicionales: Es importante considerar los costos asociados al cambio de hipoteca, como comisiones de cancelación, seguros obligatorios u otros gastos administrativos. Estos costos pueden variar entre los diferentes bancos y afectar la rentabilidad de la operación.

Es recomendable buscar asesoramiento financiero especializado al momento de cambiar la hipoteca de banco, ya que existen varios factores a considerar y evaluar. Un experto podrá analizar la situación personal del cliente y ofrecer opciones que se adapten mejor a sus necesidades económicas. También se debe tener en cuenta el tiempo y esfuerzo necesario para llevar a cabo el cambio, ya que puede implicar trámites administrativos y notariales.

Qué precauciones debo tomar al cambiar mi hipoteca de banco

Cambiar la hipoteca de banco puede ser una decisión financiera inteligente para reducir tus gastos a largo plazo. Sin embargo, es importante tener en cuenta algunas precauciones antes de tomar esta decisión. En este artículo, te brindaremos todos los detalles y consejos que necesitas saber antes de cambiar tu hipoteca de banco.

Analiza las condiciones actuales de tu hipoteca

Antes de cambiar tu hipoteca de banco, es fundamental que analices las condiciones actuales de tu hipoteca. Revisa detenidamente el tipo de interés, la duración del préstamo, las comisiones y cualquier otra cláusula relevante. De esta manera, podrás comparar las ofertas de otros bancos y determinar si realmente te conviene cambiar de entidad.

Evalúa los costos asociados al cambio de hipoteca

El cambio de hipoteca puede implicar algunos costos adicionales que debes tener en cuenta. Algunos de estos costos pueden incluir la tasación de la vivienda, los gastos de notaría, los honorarios del gestor y posibles comisiones de cancelación anticipada. Es importante evaluar estos costos y asegurarse de que no superen los beneficios financieros que obtendrías al cambiar de banco.

Compara diferentes ofertas de hipotecas

Una vez que hayas evaluado las condiciones de tu hipoteca actual y los costos asociados al cambio, llega el momento de comparar diferentes ofertas de hipotecas. Investiga en diferentes entidades bancarias y compara los tipos de interés, las condiciones de contratación y las ventajas adicionales que ofrecen. Recuerda que no solo debes fijarte en el tipo de interés, sino también en los costos y condiciones asociadas.

Consulta con un especialista financiero

Si tienes dudas o necesitas asesoramiento adicional, es recomendable consultar con un especialista financiero antes de cambiar tu hipoteca de banco. Un experto podrá analizar tu situación específica, evaluar las diferentes opciones disponibles y ayudarte a tomar una decisión informada. No dudes en pedir ayuda profesional si lo necesitas.

Negocia con tu banco actual

Antes de tomar la decisión de cambiar tu hipoteca de banco, considera negociar con tu entidad actual. A veces, los bancos pueden estar dispuestos a mejorar las condiciones de tu hipoteca para mantenerte como cliente. Explora esta opción y negocia con tu banco antes de tomar una decisión definitiva.

Cambiar la hipoteca de banco puede ser beneficioso para reducir tus gastos a largo plazo. Sin embargo, es fundamental tomar precauciones y evaluar todos los aspectos financieros antes de hacerlo. Analiza las condiciones de tu hipoteca actual, evalúa los costos asociados al cambio, compara diferentes ofertas, consulta con un especialista financiero y considera negociar con tu banco actual. Al hacerlo, podrás tomar una decisión informada y encontrar la mejor opción para ti y tu situación financiera.

Debo hablar con un asesor financiero antes de tomar la decisión de cambiar mi hipoteca de banco

Si estás considerando cambiar tu hipoteca de banco con el objetivo de reducir tus gastos, es importante que antes de tomar esa decisión hables con un asesor financiero.

Un asesor financiero especializado en hipotecas podrá proporcionarte información y orientación específica sobre cómo este cambio puede afectar tus finanzas personales. Ellos podrán analizar tu situación económica actual, evaluar si cambiar de banco es la mejor opción para ti y guiarte a través de todo el proceso.

Los asesores financieros cuentan con el conocimiento y experiencia necesarios para analizar en detalle los términos y condiciones de tu hipoteca actual, así como las ofertas y condiciones ofrecidas por otros bancos. Ellos te ayudarán a comprender los pros y cons de cambiar de banco, asegurándose de que tomes una decisión fundamentada y acorde a tus objetivos financieros.

Razones para hablar con un asesor financiero antes de cambiar tu hipoteca de banco

- Análisis personalizado: Cada persona tiene una situación financiera única. Un asesor financiero podrá estudiar tu caso en particular y proporcionarte una recomendación personalizada basada en tu situación.

- Conocimiento del mercado hipotecario: Los asesores financieros tienen acceso a información actualizada sobre el mercado hipotecario y las diferentes ofertas disponibles. Ellos podrán comparar las tasas de interés, plazos, comisiones y condiciones de varios bancos, permitiéndote tomar una decisión informada.

- Negociación con el banco actual: En algunos casos, tu asesor financiero podrá negociar con tu banco actual para obtener mejores condiciones o reducir los gastos asociados a tu hipoteca. Ellos conocen las estrategias que funcionan y podrán defender tus intereses en esta negociación.

- Análisis de costos: Cambiar tu hipoteca puede involucrar una serie de costos adicionales, como los gastos de cancelación de la hipoteca actual, tasaciones, honorarios notariales, entre otros. Un asesor financiero te ayudará a entender estos costos y evaluar si realmente vale la pena el cambio.

Recuerda que cambiar tu hipoteca de banco no es una decisión que deba tomarse a la ligera. Solo un asesor financiero podrá brindarte toda la información necesaria para que tomes una decisión informada y puedas reducir realmente tus gastos a largo plazo.

Qué documentos necesito presentar al cambiar mi hipoteca de banco

Al decidir cambiar tu hipoteca de banco, es importante tener en cuenta que necesitarás presentar una serie de documentos para llevar a cabo este proceso. Estos documentos son fundamentales para que el nuevo banco evalúe tu solicitud y decida si aprueba o no el cambio de tu hipoteca.

A continuación, te presentamos una lista de los principales documentos que deberías tener preparados al momento de solicitar el cambio de tu hipoteca:

1. Escritura de la propiedad

Este documento es fundamental, ya que acredita que eres el propietario del inmueble sobre el cual se encuentra constituida la hipoteca. Debes presentar una copia actualizada de la escritura, donde conste tanto la descripción del inmueble como los datos registrales correspondientes.

2. Últimas declaraciones de la renta

Es importante contar con tus últimas declaraciones de la renta, ya que esta información permite al nuevo banco evaluar tu capacidad para hacer frente a las cuotas de la nueva hipoteca. Si eres autónomo, también deberás presentar tus últimas declaraciones trimestrales de IVA.

3. Documentación financiera

El nuevo banco necesitará contar con información sobre tus ingresos y gastos mensuales, así como sobre tus deudas y otros préstamos que puedas tener. Por lo tanto, es importante presentar documentos como las últimas nóminas, los extractos bancarios de los últimos meses y los contratos de otros préstamos, si los tienes.

4. Certificado de saldo pendiente de la hipoteca actual

Este documento es necesario para que el nuevo banco sepa cuál es el saldo pendiente de tu hipoteca actual. Debes solicitar este certificado a tu actual entidad financiera y asegurarte de que esté actualizado al momento de presentarlo.

5. Certificado de tasación del inmueble

El nuevo banco necesitará conocer el valor de tasación del inmueble sobre el cual se encuentra constituida la hipoteca. Por lo tanto, deberás presentar un certificado de tasación realizado por una empresa de tasación homologada.

- Ahora activo estilo bala.

- Puedo crear una lista con viñetas.

- Y añadir todos los detalles que sean relevantes.

- Incluso puedo agregar enlaces o referencias adicionales usando etiquetas

<a href="">.

- Incluso puedo crear listas numeradas para mayor claridad.

- Esto sería útil si hay pasos específicos o requisitos que deben ser cumplidos en orden.

- Puedo utilizar estas listas para resumir los documentos mencionados anteriormente.

- También puedo destacar cualquier otra información importante.

Recuerda que esta lista de documentos puede variar según el banco y las políticas específicas de cada entidad financiera. Te recomendamos consultar con el nuevo banco para obtener una lista completa y actualizada de los documentos requeridos.

Puedo cambiar mi hipoteca de banco si tengo historial crediticio negativo

Una de las principales preocupaciones de las personas que desean cambiar su hipoteca de banco es si podrán hacerlo si tienen un historial crediticio negativo. Esta es una pregunta muy común y comprensible, ya que el historial crediticio juega un papel importante en la aprobación de préstamos o créditos.

La respuesta corta es que sí es posible cambiar tu hipoteca de banco incluso si tienes un historial crediticio negativo. Sin embargo, es importante tener en cuenta que esto puede ser más complicado y puede requerir más tiempo y esfuerzo en comparación con alguien que tiene un historial crediticio favorable.

Cuando tienes un historial crediticio negativo, es probable que las instituciones financieras sean más cautelosas a la hora de aprobar tu solicitud para una nueva hipoteca. Esto se debe a que tu historial crediticio negativo sugiere que has tenido dificultades anteriores para cumplir con tus obligaciones financieras.

A pesar de esta dificultad adicional, existen opciones disponibles para aquellos que desean cambiar su hipoteca de banco pero tienen un historial crediticio negativo. Una opción es buscar prestamistas especializados en hipotecas para personas con historiales crediticios menos favorables. Estos prestamistas pueden estar dispuestos a trabajar contigo y ofrecerte condiciones más flexibles.

Otra opción es mejorar tu historial crediticio antes de solicitar una nueva hipoteca. Esto implica tomar medidas para reducir tus deudas existentes, pagar tus facturas a tiempo y evitar incurrir en más deudas. Mejorar tu historial crediticio llevará tiempo, pero también puede aumentar tus posibilidades de obtener una nueva hipoteca con mejores condiciones en el futuro.

Además, cuando tienes un historial crediticio negativo, es aún más importante investigar y comparar cuidadosamente las diferentes ofertas de hipotecas disponibles. Buscar tasas de interés competitivas, plazos flexibles y condiciones favorables puede ayudarte a encontrar la opción que mejor se adapte a tus necesidades y situación financiera actual.

Si tienes un historial crediticio negativo, aún puedes cambiar tu hipoteca de banco. Sin embargo, debes tener en cuenta que esto puede ser más complicado que para aquellos con historiales crediticios favorables. Explora opciones como prestamistas especializados y trabaja en mejorar tu historial crediticio para aumentar tus posibilidades de obtener una nueva hipoteca con condiciones favorables. Realiza una investigación exhaustiva y compara diferentes ofertas de hipotecas para encontrar la opción adecuada para ti.

Preguntas frecuentes (FAQ)

1. ¿Qué es cambiar la hipoteca de banco?

Cambiar la hipoteca de banco es trasladar tu préstamo hipotecario de una entidad financiera a otra, con el fin de obtener mejores condiciones y reducir tus gastos.

2. ¿Cuándo se puede cambiar la hipoteca de banco?

Se puede cambiar la hipoteca de banco en cualquier momento, pero es recomendable esperar al menos unos años después de contratarla para evitar penalizaciones o comisiones por cancelación anticipada.

3. ¿Cuáles son los beneficios de cambiar la hipoteca de banco?

Al cambiar la hipoteca de banco puedes conseguir un tipo de interés más bajo, modificar el plazo de amortización, obtener mejores condiciones de pago o incluso solicitar una ampliación de capital.

4. ¿Cuáles son los requisitos para cambiar la hipoteca de banco?

Los requisitos pueden variar en cada entidad bancaria, pero generalmente se exige tener la hipoteca con otro banco, no estar en mora y contar con ingresos estables que permitan cumplir con las nuevas condiciones.

5. ¿Qué costos implica cambiar la hipoteca de banco?

Al cambiar la hipoteca de banco se pueden generar costos como comisiones por subrogación, tasación de la vivienda, notaría y registro. Sin embargo, estos costos pueden ser compensados por el ahorro obtenido en las nuevas condiciones.

Deja una respuesta

Entradas relacionadas